EL BURO DE CREDITO Y COMO USARLO A NUESTRO FAVOR

5 Puntos para entender mejor el buró de crédito.

Todos tenemos sueños e ilusiones en nuestra vida: nuestro primer departamento, una casa más grande, un automóvil nuevo, un viaje a un lugar desconocido, emprender un negocio. Para lograrlo, podemos recurrir a nuestros ahorros o podemos obtener un crédito de una institución, ya sea a través de un préstamo, hipoteca o tarjeta de crédito, sin embargo, dentro de ese proceso de adquisición sin hacer uso de nuestro patrimonio, invariablemente nos encontraremos con el famoso Buró de Crédito, que funcionará como nuestra carta de presentación ante una institución bancaria o sociedad financiera, al contener nuestro historial de deudas, créditos que hemos solicitado, cómo lo estamos pagando, etc.

Al existir una gran desinformación sobre el Buró de Crédito y con el fin de poder manejar nuestro historial crediticio, te expondremos 5 puntos indispensables con los que romperemos los mitos relacionados con esta entidad.

1. ¿Qué es el buró de crédito?

El Buró de Crédito es una empresa privada independiente del Gobierno y de las Instituciones Financieras, constituida como una Sociedad de Información Crediticia que ha sido debidamente autorizada por la

Secretaría de Hacienda y Crédito Público (SHCP). Tiene como clientes a bancos, telefonías, tiendas departamentales, televisión de paga, y otros servicios, mismos que mes con mes le envían la información sobre los pagos puntuales e impuntuales de sus clientes. A pesar de lo que se cree, tener un historial en Buró de Crédito puede ser benéfico y abrir puertas dentro del mundo financiero, siempre y cuando la calificación sea positiva. Es decir, que todos los compromisos financieros se paguen en tiempo y forma.

2. ¿Qué papel juega el buró de crédito?

El Buró de Crédito no se encarga de decidir, otorgar o negar créditos, solo se dedica a la recopilación y entrega de información sobre el estatus económico actual de las personas en relación a los créditos, deudas y pagos de las personas, además de emitir una calificación. Así como un mal historial crediticio puede obstaculizar una operación, un buen historial crediticio no es garantía de la aprobación de un crédito, ya que dependerá de otros factores, como la comprobación de ingresos, el monto del crédito solicitado y los ahorros para

gastos iniciales en algunos casos. Si bien con una buena calificación pueden mejorar las tasas de interés, ampliar los plazos o aumentar los montos, es cada institución crediticia o comercial la que decide al final si da un crédito y con qué condiciones.

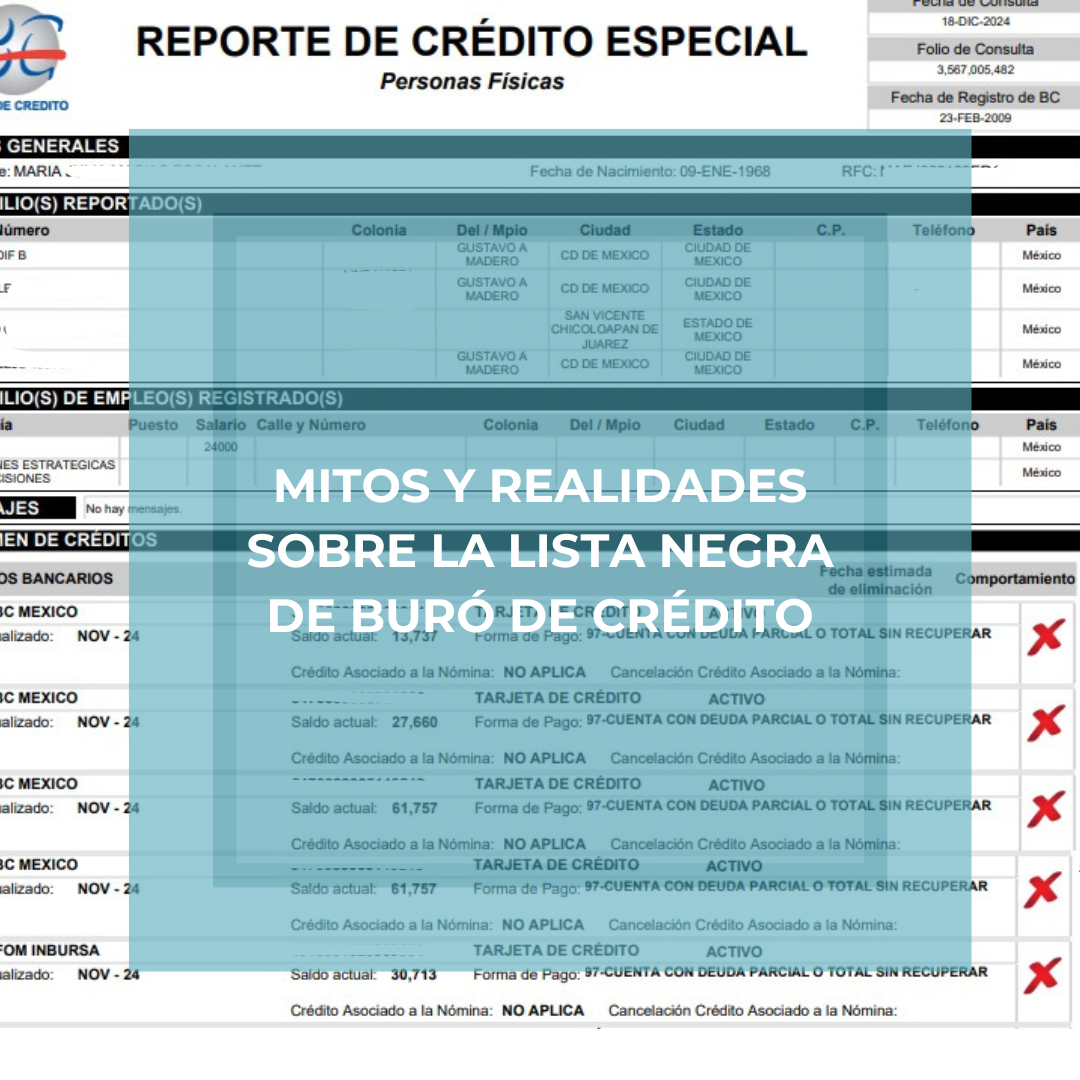

3. ¿Cuál es tu puntaje?

Uno de los indicadores que se toman en cuenta, es la calificación que se presenta en tu Reporte de crédito especial. Entre más puntaje tengas en el

Score, menos riesgo representará para una institución financiera ayudarte con lo que requieres. El puntaje comienza en 400 puntos, que es una calificación no satisfactoria y se representa en rojo, continúa en color naranja a los 500 puntos, seguido de amarillo a los 600 puntos, después verde a partir de 650 puntos y el máximo puntaje es de 850.

4. ¿Cómo mejorar tu puntaje?

Nuestra información crediticia permanece en la base de datos del Buró de Crédito alrededor de 6 años a partir de la fecha de liquidación. Si pagas a tiempo tus cuentas se generará una buena calificación en Buró de Crédito, sin embargo, cuando presentas atrasos disminuye tu calificación e incluso cuando recurrimos a una “quita”, que es el pago de una cantidad única para eliminar deudas por créditos antiguos, quedará en nuestro historial. Si en algún momento presentaste una calificación baja en cuanto al historial crediticio, no estarás en el Buró de Crédito para siempre. Cuando terminamos de pagar un crédito la información se actualiza en un plazo de 10 días, siempre y cuando la institución lo reporte.

Un gran paso para comenzar a mejorar tu puntaje positivo en Buró de Crédito es comenzando a liquidar tus deudas, pero en algunos casos puede ser complicado lograrlo, conoce nuestra reparadora financiera

AQUÍ donde te ayudaremos a liquidar tus deudas con el banco o tarjeta de crédito con un descuento de hasta el 70% de descuento

5. ¿Cómo consultar tu historial crediticio?

Para conocer tu situación específica, puedes revisar tu historial crediticio en la página oficial del Buró de Crédito. Una vez al año puedes consultar tu Reporte de Crédito Especial de forma gratuita. En el caso de las instituciones financieras, revisan el historial de una persona o empresa en el Buró de Crédito solo con su consentimiento. La autorización puede ser por escrito o por cualquier otro medio en el que se exprese nuestra aprobación.

Una vez comprendidos los 5 puntos anteriores, contamos con bases sólidas para decidir la forma financiera con la que queremos alcanzar nuestros sueños de la manera más saludable, segura y accesible posible.